李蓓:把股票换成债券

上海半夏投资管理中心(有限合伙) 2020-09-07

本文章441阅读

摘要:货币收缩和利率上升已经持续了一段时间,信用拐点正在到来,终端需求开始走弱。A股,相对于国内债券和港股都处于最高估区间,而中国利率债的相对价值突出,未来一段时间,应该把A股,逐渐换成中国利率债。

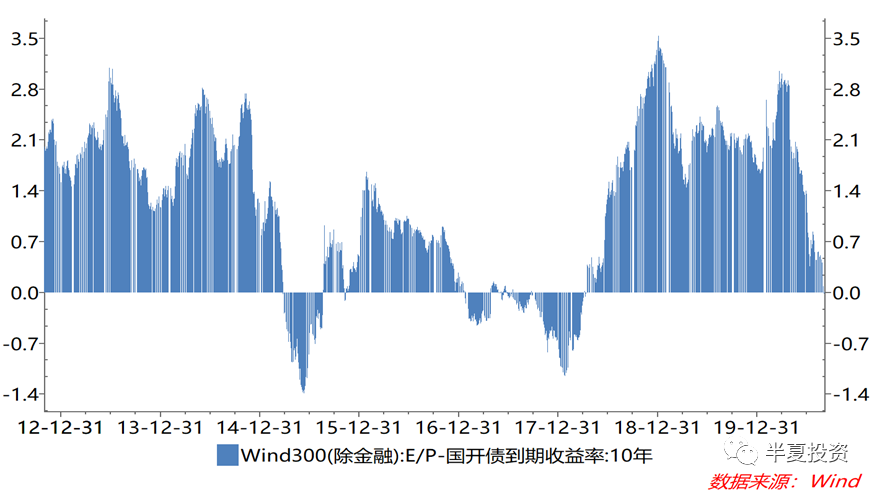

如果我们去评估股债的相对价值,会发现:股票相对于债券,已经处于最高估的区间。wind300扣除金融的股权风险溢价,现在基本等于0。

如果我们去看A股相对于H股的估值,也是历史最高区间附近,AH溢价指数大于140,与2015年股灾前的最高水平基本持平。

今年A股是个小牛市,沪深300和中证500分别实现了16%和25%的涨幅。如果讨论股票上涨的驱动力,市场上很多人都会说央货币放水,钱多利率下行,所有的资产水位都跟随上升。但其实这个说法并不适用于A股。到上周五,各期限的利率水平都已经超过了年初,今年以来债券市场已经是一个负收益市场。也就是说,今年以来A股市场的上涨并非由国内的货币宽松驱动的。

那A股到底是什么驱动的呢?

3,股市本身风险偏好的提升。

到现在,前两者已经开始钝化甚至逆转,A股全靠第三项支撑。但风险偏好本身是极不可靠的,逆转也是随时可能发生的。

市场期待的增量资金,尤其公募基金的持续热销。并非主要由利差驱动,而是由赚钱效应驱动。基金热销并不会持续成立,不排除在未来1,2个月出现逆转。