李蓓:从“A股各阶层的分析”,看当前为什么只是反弹

文|李蓓

上海半夏投资创始人

摘要:在A股,外资无非是纸老虎,机构无非是没有战斗力的、天生摇摆的小资产阶级,只有产业资本才可以比肩中国国产党领导下的,在新民主革命中取得最后胜利的农民阶级。

产业资本有最多的存量筹码,对上市公司有最深刻最真实的认知,跟A股有最本质最天然的利益联系。本轮A股的反弹,产业资本的并未支持而是大量减持,所以,只会是反弹。

毛泽东选集第一卷第一篇是:《中国社会各阶层的分析》,本文的第一段中有下面几句话:

谁是我们的敌人?谁是我们的朋友?这个问题是革命的首要问题。

中国过去一切革命斗争成效甚少,其基本原因就是因为不能团结真正的朋友,以攻击真正的敌人。我们要分辨真正的敌友,不可不将中国社会各阶级的经济地位及其对于革命的态度,作一个大概的分析。

这篇文章充分体现了毛主席的伟大之处:他在革命生涯的一开始,就具备实事求是的精神。强调根据中国的现实情况,分析中国社会的主体,判断中国革命的主要抓手,而不是照搬理论框架和国际经验。

正因为如此,毛主席分析出在当时的中国农民阶层的重要性,团结了农民阶层为革命的主力,取得了最终的胜利。如果按照国际惯例,只以当时人数稀少工人阶级为主力,结果应该是大不相同的。代表买办和资产阶级的国民党,一度看似走上了主升浪,开启了牛市,但最后还是输给了中国共产党。

我们学习毛主席的思路,以实事求是的精神,根据A股的现实情况,来做一下“A股各阶层的分析”,思考一下A股的主体,究竟谁能够决定市场最后的方向?于是A股当前的方向究竟如何?到底是反弹还是反转?

综合《中国社会各阶层的分析》,和毛主席的其它文章,可以概括中国社会各阶层的特点:

帝国主义:纸老虎。他们虽然强大,但中国并不是他们的核心利益,只是来捞便宜,捞到就走,没有决战到底的决心。

买办大资产阶级:附庸于帝国主义,显得比较先进和强大。但缺乏广泛的群众基础,缺乏决战到底的决心。因为存量资产高,海外联系多,一旦形势不对,难以坚持斗争,容易逃到国外。

中产阶级和小资产阶级:天生具有两面性,没有战斗力,容易摇摆。

工人无产阶级:具有先进性和革命性,但是在当时的中国,人数太少。

农民阶级:在数量上具有绝对优势,跟中国社会有着最本质天然的天然联系,有最深刻最真实的认识,跟中国革命的前途利益完全一致。所以,区别于其它国家的由工人阶级作为革命主体,农民才是中国革命应该依赖和团结的主体。

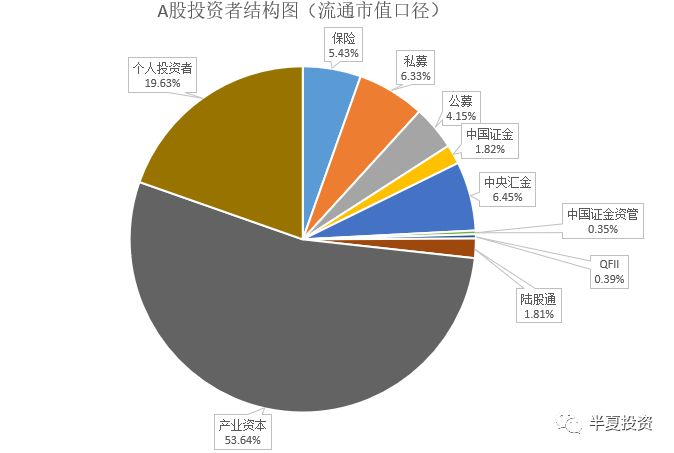

我们来看一下A股以流通市值计算的投资者结构

据此,可以类比分析一下A股的个阶层:

外资:类似帝国主义,属于纸老虎。

虽然强大和先进,但中国并不是他们的核心利益,占比很小,只是来捞便宜,捞到就走,没有决战到底的决心。在他们认可的估值区间下沿,买入;在估值区间上沿,卖出。

理念稳定的价值投资机构:市场上少数的几家大型私募基金,类似买办大资产阶级。

他们有长期稳定的资金来源,跟外资方法论一致,现在也都是全球配置,存量资产高,海外联系多,如果A股没有机会,一般很自然的就去买美股和港股。

以上两类,从长期来看,都是能赚钱有超额收益的。但缺乏广泛的群众基础,缺乏决战到底的决心,涨多了反而会卖而不是买。如果A股出现一轮波澜壮阔的牛市,牛到泡沫那种,最大的受益者不会是他们。好比中国历经险阻GM取得胜利,站在天安门城楼上的群体,不是外国人也不是买办。

其它机构和散户(大部分的保险、公募、私募):类似中产阶级和小资产阶级,天生具有两面性。

他们没有稳定的长期资金,也没有稳定的框架和理念,三根阳线就追,三根阴线就砍。天生具有两面性,无论其它任何市场主体打出趋势,他们都可跟随,特别容易摇摆。

产业资本:类似农民阶级,才是A股的主体。

他们有最多的存量筹码,大于50%,在占比上有绝对压倒性优势。他们对上市公司有最深刻最真实的认知,大部分身价都跟A股挂钩,跟A股有最本质最天然的利益联系。只有民企老板,才可以比肩在伟大的中国革命中取得最后胜利的无产阶级。

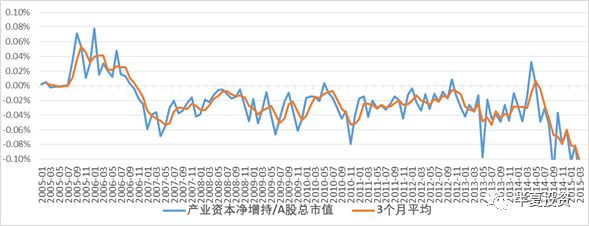

在历史上,每一次A股阶段性的大底部,后续产生了50%以上级别行情的,无一例外出现了产业资的积极参与和配合。

2005年下半年大牛市启动前夕,产业资本大量净增持。

之后产业资本进入长期净减持的状态。

但是无论2008年10月,2010年6月,2012年11月,2014年5月,这四个重要的大级别底部,以3个月平均来看,净减持的强度几乎都是前后2、3年的最低点附近,几乎降到0,比之前的高点都改善了0.05%。

现在我们来分析本轮A股上涨的推动力量:

外资:

1月基本全靠外资,外资年初以来买入1000亿,昨天开始逆转净卖出,今天净买入量也只有20亿。

照之前分析过的外资的行为逻辑和行为模式,大概率后面A股越高越不会买。

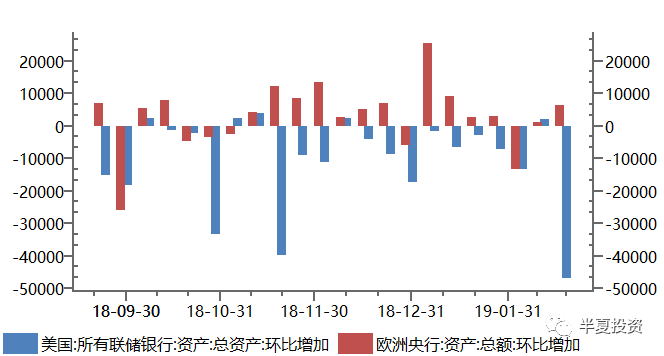

另外,外资的动态是跟海外整体的市场环境和风险偏好相关的。1月以来全球风险的共振反弹是外资大量增持A股的最大背景,而触发这一因素的,一方面是美联储态度的变化,一方面的的确却1月全球央行是净扩表的。

但是,美联储只是说到年底可能就不缩表了,到年底还有10个月。最近,美联储缩表的力度开始变大。海外的风险偏好能否延续,面临很大挑战和风险。10月以后的全球共振下跌,重要的因素之一,就是欧美央行缩表力度的加大。

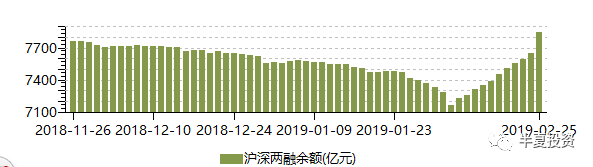

机构和融资:

1月机构是没怎么动的,2月机构大量加仓,从各种渠道和平台的信息,私募到上周五平均加仓5%左右,本周我估计至少又加了5%,机构加仓约2000-3000亿。

1月融资也是净卖出300亿,2月净买600亿,合计净买入300亿。

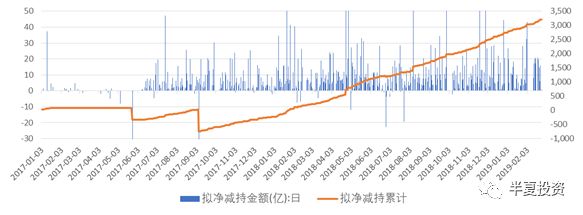

产业资本:一直在卖 ,还有很多很多要卖

2017年5月减持新规发布之后,产业资本减持的行为受到了扭曲,使得直接观察减持数据不得真实的度量实际的减持强度。因为当期的减持并不一定是真减持,很可能只是大宗交易打散筹码,为未来的减持做准备。而代持方实际发生的减持,则不会统计在当期数据里。

那么我们怎么去了解产业资本的动向呢?

第一靠聊,所谓的草根调研。举个例子,我有一位朋友,江浙游资中的先进生产力,牛市的时候收益率惊人,经历了过去几年的熊市依然活得很好。他的管理资金来源,一直都是江浙的产业资本,他跟我说:“我身边的民企老板,90%都没有想抄底买股票的,都是想减持的。我去年开始搞了一个平台,专做减持代持。现在规模都160多亿了,这个都是未来半年左右要抛出去。”

因此,本轮反弹他也踏空了。

光靠聊显然是不可靠的。既然减持新规要求提前公告,那么我们找到了另外一个度量减持意愿的办法,统计公告拟减持金额。

之前此类公告不多,2017年5月减持新规之后,密集发布。但直到2018年初之前,累计的拟减持额没有上升,也就是产业资本总体的减持意愿并不强。2018年初之后,减持意愿上台阶,最近两个月,并未有任何衰竭的迹象,累计的拟减持金额稳定快速上升,总金额高达3000亿。

也就是说,现在A股基本就靠机构和散户加仓了。

在上周五下午券商大面积涨停之后,对牛市的憧憬开始被点燃,上周末各个微信群集中发酵后,转化为周一盘中争先恐后的行为艺术。

在下午2点左右,中小保险集中申购ETF,股指期货大幅升水,构成这一行为艺术的高潮。

光靠机构加仓是没有牛市的,因为机构加仓是有上限的,之前的仓位本身就是中等水平,并非历史低位,现在加了一轮,回到了历史的3/4分位,后面加的空间小了,卖的空间反而大了。

机构博弈就好比代表资产阶级的国民党的军阀混战,完全不创造价值,都是互相消耗,互相割韭菜。在这种混乱中,产业资本乘机大量减持。就好比毛主席分析过的,红色政权存在和发展的重要环境,就是军阀割据互相斗争。

产业资本不参与,那会不会有大量的居民认购基金形成增量资金呢?

基金增量资金的一个基本原则,就是一个类别的产品普遍的创新高产生明显的赚钱效应。比如2014年的成长股基金,比如2017年底的价值投资基金,现在的普遍情况是:从1块钱跌到5毛的基金,反弹20%回到6毛钱,哪里来的新高和赚钱效应呢。

旧民主主义革命时期。外国人先打进来,动摇了清王朝,激发了资产阶级的热情,资产阶级领导的辛亥革命推翻了腐朽的封建帝制,然后就进入了军阀割据的阶段。

但是中国社会最大的主体,农民,被军阀们忽略了,甚至他们的行为跟农民的利益是相反的。所以最终他们无法取得革命的胜利。只有团结了广大农民的中国国产党领导,才能取得最后的胜利。

现在类似的。外国人先抄底,逆转了悲观氛围,激发了机构的抄底加仓热情,现在进入机构混战,互相博弈的阶段,盘面上体现为热点快速切换,从前期的猪,到昨天的金融,到今天的煤炭钢铁。

但是,A股最大最主导的群体,产业资本,完全不睬,还在减持,未来还有很多很多的要减持。

那么产业资本什么时候才会入场呢?

第一要有钱,也就是流动性要起来

流动性一方面看价格,一方面看量。

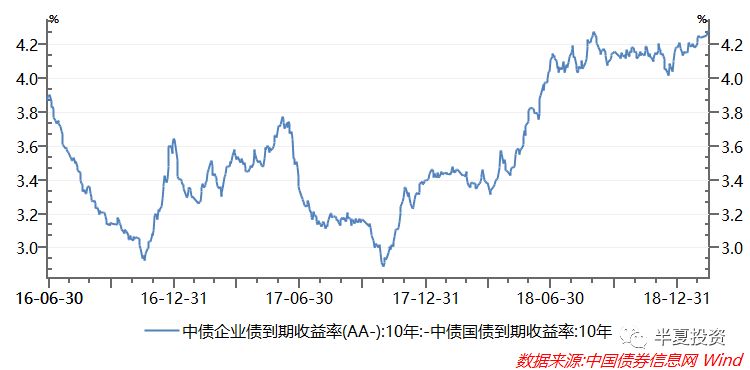

价格:对于产业资本来说,不光要看无风险利率,还有看信用利差。信用利差并没有明显改善。

量:企业手里的活动的钱,就是M1。M1必须要起来,而且不是一拐头就可,需要拐头一段时间,达到一定高度,积蓄足够的力量。目前为止,也没有看到。

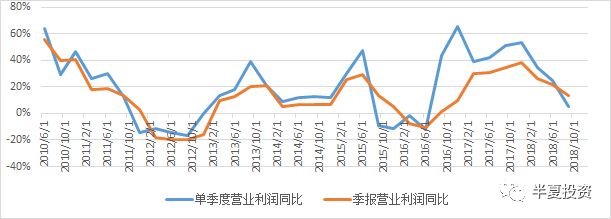

第二要敢出手,经济可以不好,盈利可以不行,但要探清楚底有多深。

如果一个企业每个季度亏5000万,还有5000万的正现金流。估值足够低,能看到现在是最差的时候,不会再有明显的下滑,那一个民企老板是可能去基于价值和可能的未来改善,去增持去收购的。

但如果一个企业现在一个季度赚1000万,明年肯定亏钱,现在不知道最惨的时候能亏多少,底没有探明,产业里谁敢出手呢?只有追三跟阳线的机构敢出手。

我们现在就是这样的情况,企业盈利到2018年最新的季报还是正增长的,2019年肯定会下滑,下滑会有多深,暂时看不清。至于盈利下滑的具体驱动力量,请参考李蓓:一颗车厘子引发的市场崩溃(点击看查看原文)

上面这两点,就好比酿酒,即便一切环境适宜,一切政策都超好的方向发展,都需要时间。不能着急,越是着急,越是会破坏酒精发酵成熟的环境。

比如妖股炒得太凶猛,引发政策监管。

比如从信贷资金,票据贷款之类,流到套利和股票投机的太多,引发政策监管。

比如股票炒的太高,大小非提前高价跑了,没人好好经营公司或者放业绩了。

所以,每一轮真正的大牛市,之前都先有跨度半年级别以上的大双底,或者平底。

这就是潜龙勿用的阶段,也是谷物逐渐发酵成熟的阶段。时间,是一个非常重要的变量。蓄力越长,积累越多,行情约持续。

最后一个问题:就算只是反弹,后面会创新低,踏空总是可耻的。这么大的反弹,职业选手是应该能参与赚钱的。站在上周,外资还在买,春节过后季节性的资金变松,机构的情绪又起来了,看起来一切环境都是非常适宜的,没有参与反弹是不是严重的错误?

实话说,我在春节后的第一天的确有考虑要不要买IC,中证500指数期货,参与一年一度的节后春季躁动,做阶段性反弹。但是我犹豫了,因为:

1,我看到美联储又开始明显缩表,海外新兴市场指数已经开始转跌,外资流入可能会逆转。

2,春节期间多种商品的库存都以历史最快的速度累积,我担心需求下滑最快盈利下滑最快的阶段即将开始,商品如果明显下跌,也会影响股票的情绪。

3,我听到业内反馈:1月的票据异常引发了监管的重视,监管可能加强,我担心相关资金面可能会有影响。现在总理点名票据,监管加强已经是事实。

所以,有些事情,当你知道得不够多的时候,看起来好像是很简单很轻松顺理成章的,当你知道得太多的时候,会发现到处都是风险和不确定性。

对个人投资者,最好的情况就是 傻人有傻福,莫名其妙的赚钱就好。但是作为专业投资人,对于每一笔交易,我们需要知道自己面临的风险,机会,概率,赔率。如果只是反弹,上下的赔率1:1,事情发生的概率又有很大的不确定性,为什么一定要参与呢?

举个不恰当的比喻:假定回到1930年代,你要不要投奔汪精卫呢?

汪精卫长得那么帅那么有才华,温文儒雅风流倜傥,有日本人支持,还热爱和平。是的,最开始他只是热爱和平。但是你看得深一点广一些,就发现:

1,他本身没有对革命坚定的信念和坚持,天生摇摆。

2,他面临内忧外患。内忧是:一旦他没有底线,国民党主战派和共产党都会反对他,外患是日本人可能撑不住会撤。

基于这两点,即便汪精卫一度成为了名义上的最高领导人,他最后的悲剧是必然的。

现在类似的:你在上周要不要参与机构加仓主导的大反弹呢?面临的问题有两个:

1,机构本身没有信念和坚持,天生摇摆,无非是三根K线就可引导的群体。

2,行情面临内忧外患。内忧是监管,无论对游资炒作的监管,还是对票据的监管。外患是美联储加速缩表,外国人可能会撤。

我只是提出问题。看完这两个问题,每个人的答案依然可以是不同的,因为毕竟,每个人的投资理念是不同。

(完)