二战后的美国牛市,疫情后的中国牛市

李蓓 2021-06-22

本文章1122阅读

二战后的美国

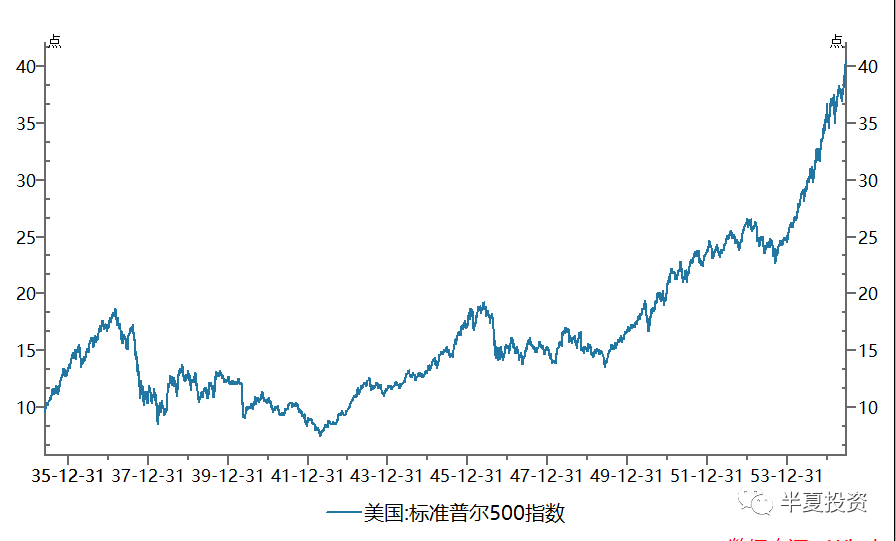

二战之后,美国股市迎来了一轮大牛市。这轮牛市的第一步,就是在3年时间,先涨3倍。

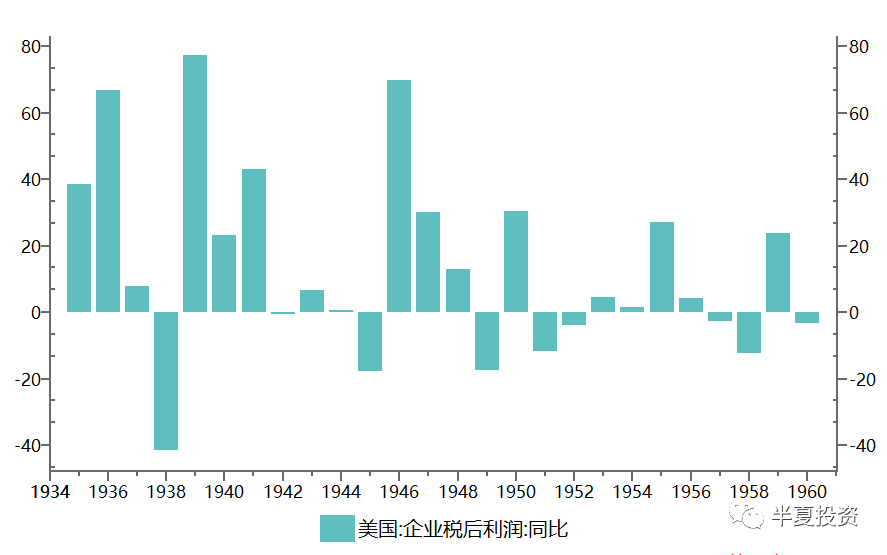

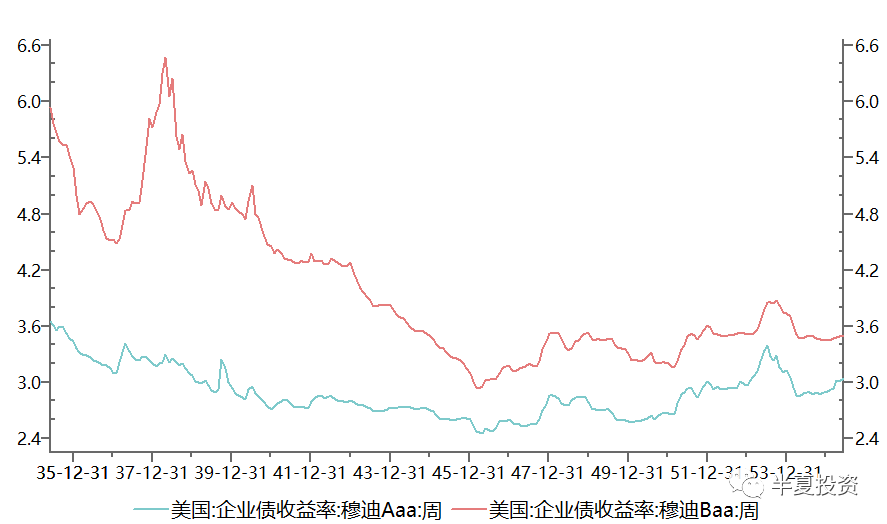

这一轮牛市之所以如此快速凌厉,因为在企业盈利大幅增长的同时,利率出现了下降,美国股市作为一个整体,实现了戴维斯双击。

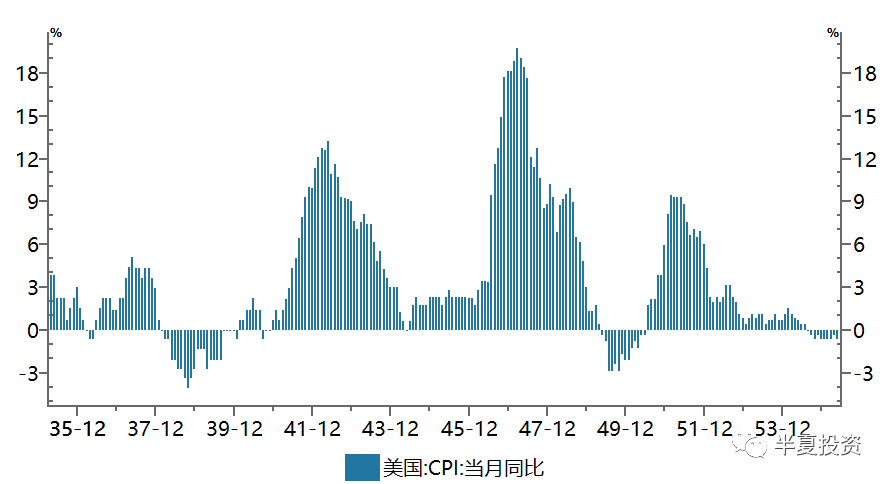

二战之后,美国的通胀上了一个台阶,名义GDP增速也上了一个台阶,维持的非常高的水平。由此,企业利润增速也维持非常高的水平。

但是在长达近10年的时间里,企业债的利率是下降的。

为什么会出现这样有趣的现象呢?

我们知道,美国是二战前后全球最大的工业国,制造业占全球一半,在二战前后有着非常高的贸易顺差。战中卖军火,战后因为欧洲的消费恢复加之战后重建,美国向欧洲大量出口生产设备,生活物资。以马歇尔计划为代表的战后的重建,使得全球的需求非常的旺盛,推动了全球通胀,美国CPI持续位于10%附近。

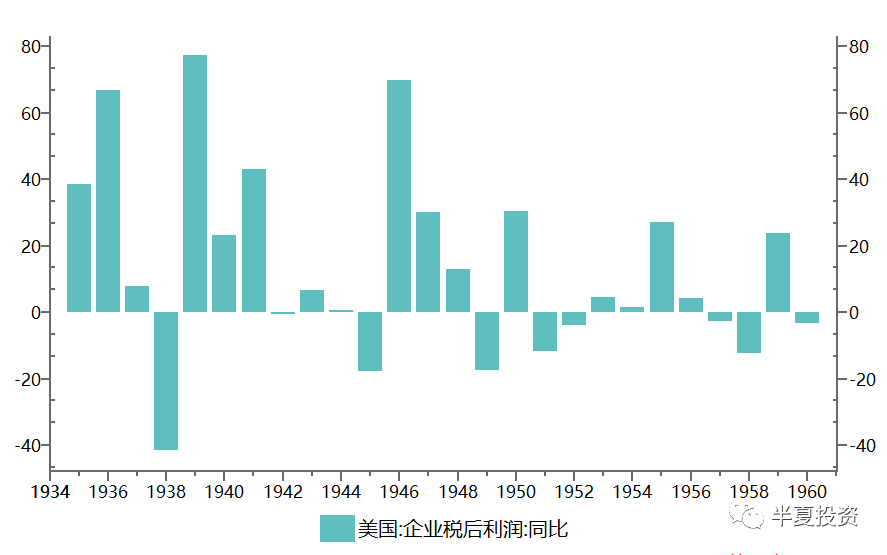

美国的企业作为最大的供应方,也实现了非常高的企业盈利增长。连续3年同比高增,平均在40%以上。

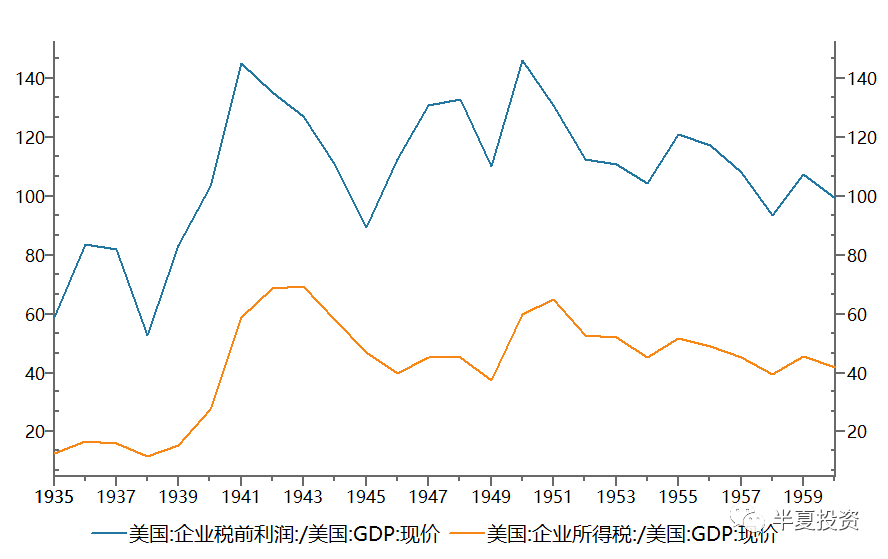

企业盈利占GDP的比例,大幅提高后,稳定在高位。因为赚钱太多,交税也大幅提高。

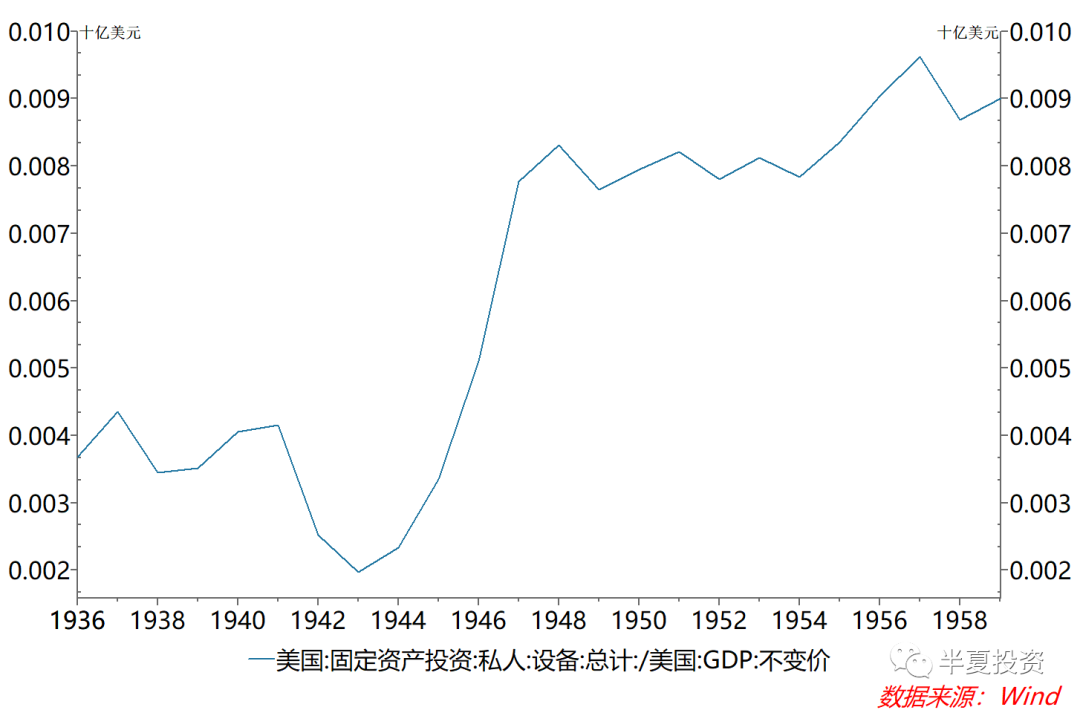

而他们在前几年的时间里面,有并没有什么投资冲动,设备投资占GDP的比例,甚至是下降的。

这一方面使得,美国企业产能利用率维持在高位,企业盈利能力维持高位。

另一方面,使得美国企业资本极度充裕,负债水平下降,融资需求没有。美国政府收税太多,财政保持盈余,政府债务/GDP持续下降。

企业也不需要借钱,政府也不需要借钱,利率自然下行并持续位于低位。

这就是高增长高通胀和利率下行共存的原因。